Эмиссия ценных бумаг

ПОНЯТИЕ ОБ ЭМИССИИЭмиссию ценных бумаг следует рассматривать в качестве

одного из источников финансовых ресурсов, привлекаемых для решения

определенных целей.

Государство использует эмиссию собственных бумаг потому, что

чрезмерное увеличение налогов может привести к спаду экономической

активности в стране, а неконтролируемая эмиссия денег грозит ростом

темпов инфляции. Внешние кредиты могут ослабить экономическую независимость,

а внутренние ограничат возможности Центрального банка

Российской Федерации при регулировании денежного обращения. Субъекты

Федерации и местные органы власти и управления (муниципальные

органы) за счет выпуска собственных долговых обязательств могут обеспечить

как приток денежных средств в бюджет, так и финансирование

отдельных инвестиционных проектов. Эмиссия ценных бумаг наряду с

другими источниками финансовых ресурсов может быть привлекательна

для корпораций, так как в этом случае можно:

• варьировать сроки привлечения необходимых денежных средств

(без ограничения срока при эмиссии акций) и выбирать приемлемый срок

(при эмиссии облигаций);

• устанавливать приемлемую плату за привлекаемые денежные ресурсы,

комбинируя имущественные права, закладываемые в ценные

бумаги;

• увеличивать объем привлекаемых средств по сравнению с кредитом,

который может выдать отдельный банк, за счет предложения выпускаемых

ценных бумаг потенциально неограниченному кругу покупателей.

Эмиссия представляет собой выпуск и размещение ценных бумаг.

Федеральный закон «О рынке ценных бумаг» трактует эмиссию как

установленную законом последовательность действий эмитента по размещению эмиссионных ценных бумаг, т.е. действия, которые охватывают

подготовку к выпуску, сам выпуск ценных бумаг и отчуждение

их первым владельцам путем заключения гражданско-правовых сделок,

осуществляемые эмитентом самостоятельно или андеррайтером по договору

с ним.

Эмиссия охватывает исключительно эмиссионные ценные бумаги.

Исходя из определения эмиссионных бумаг, к ним относят акции и облигации.

При эмиссии ценных бумаг необходимо учитывать то, что как

инвестор, так и эмитент особое значение придают набору имущественных

нрав, которые закреплены за ними. Поэтому у эмитента возникает

возможность комбинировать различные имущественные права и тем

самым изменять инвестиционные характеристики ценных бумаг, делая

их более привлекательными для инвесторов. А у инвестора появляется

возможность сравнивать инвестиционные характеристики предлагаемых

ценных бумаг и выбирать те, которые соответствуют его инвестиционным

целям.

Участниками этого процесса являются:

• эмитенты;

• инвесторы;

• профессиональные участники рынка ценных бумаг, выполняющие

посреднические функции;

• органы, регистрирующие выпуски ценных бумаг.

В качестве эмитента ценных бумаг могут выступать:

• юридические лица (ак1ДИонерные общества, общества с ограниченной

ответственностью, товарищества, производственные кооперативы

и др.);

• государство (органы исполнительной власти, к функциям которых

по решению Правительства Российской Федерации отнесены составление

и (или) исполнение федерального бюджета);

• субъекты Федерации (органы государственной власти, уполномоченные

на составление и (или) исполнение бюджета субъекта Федерации);

• муниципальные образования (органы местного самоуправления,

уполномоче1шые на составление и (или) исполнение местного бюджета).

Для каждого типа эмитента цель эмиссии может быть своя, однако

можно выделить следующие общие цели эмиссии для всех типов эмитентов:

привлечение необходимых денежных средств; реконструкция

собственности; секьюритизация задолженности; снижение риска; совершенствование

финансового планирования и управления; формирование

рациональной структуры капитала.

Наиболее важной целью эмиссии следует счигать привлечение необходимых

денежных средств. Эта цель является приоритетной для всех

типов эмитентов.

Выпуск ценных бумаг государством, субъектами Федерации и муниципальными

образованиями был освещен выше. Поэтому в дальнейшем

рассмотрим эмиссию ценных бумаг применительно к акционерному

обществу.

В настоящее время в России эмиссия ценных бумаг акционерного

общества с целью привлечения денежных средств необходима в связи с

существующей экономической ситуацией, нехваткой собственных

средств, почти полным отсутствием централизованного инвестирования,

относительной дороговизной банковских кредитов.

Наиболее остро проблема привлечения денежных средств стоит перед

акционерным обществом при учреждении, реорганизации или преобразовании.

В этом случае эмиссию используют для формирования

уставного капитала.

Привлечение денежных средств как цель эмиссии находит свое проявление

также при осуществлении инвестиционной деятельности акционерного

общества или расширении его производственно-хозяйственной деятельности.

Тогда эмиссию связывают либо с привлечением заемного капитала,

либо с увеличением уставного капитала.

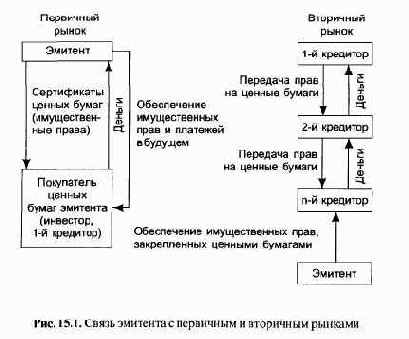

Эмиссия ценных бумаг связана с первичным рынком. Она предполагает

привлечение денежных средств под ценные бумаги, выпускаемые

эмитентом. Но не нужно думать, что эмитент связан исключительно с

первичным рынком. Осуществляя эмиссию своих ценных бумаг, эмитент

должен не только поддерживать вторичный рынок, но и нести свои обязательства

перед новыми приобретателями его ценных бумаг (рис. 11).

Кто бы ни выступал в роли эмитента при эмиссии ценных бумаг, он

должен обеспечивать всех потенциальных покупателей необходимой

информацией о предстоящем выпуске. Прежде всего он должен сообщать

о виде выпускаемых ценных бумаг и объеме выпуска, имущественных

нравах, особенностях размещения и обращения.

Инвестором ценных бумаг может быть резидент или нерезидент,

физическое лицо или институциональный инвестор. Для эмитента наибольший интерес представляет институциональный инвестор, который

может приобрести больший объем выпускаемых ценных бумаг по сравнению

с отдельным физическим лицом.

Для России достаточно важно было привлечь нерезидентов как потенциальных

инвесторов. Нерезиденты рассматривались как наиболее

крупные покупатели, располагающие большими инвестиционными ресурсами.

Основная доля иностранного капитала предназначалась для

сектора государственных ценных бумаг (67% в 1997 г. и 61% в 1998 г.),

однако необходимо иметь в виду, что нерезидент никогда не будет патриотом

чужого рынка. При малейших признаках кризиса он станет сбрасывать

чужие ценные бумаги, что и показал российский кризис 1998 г.

При эмиссии ценных бумаг посредник выполняет роль андеррайтера,

т.е. берет на себя обязательства перед эмитентом по выпуску и размещению

ценных бумаг на согласованных условиях и за вознаграждение. В

международной практике андеррайтер выполняет следующие функции.

Анализ эмитента — оценка предложения эмитента, подтверждение

возможностей эмитента выполнить те имущественные права, которые

могут быть закреплены в выпускаемых ценных бумагах, оценка

рейтинга эмитента и его бумаг. Анализируя эмитента, андеррайтер может

определить его положение на рынке, в отрасли, к которой относится

эмитент, в экономике страны в целом.

Подготовка эмиссии — оказание помощи эмитенту при установлении

цели эмиссии, выборе типа ценных бумаг, подготовке проспекта

эмиссии, установлении связи эмитента с ключевыми инвесторами, регистрации

выпуска.

Размещение ценных бумаг — отчуждение ценных бумаг их первым

владельцам на основе заключения гражданско-правовых сделок на

согласованных с эмитентом условиях.

После рыночная поддержка — поддержка курса размещенных ценных

бумаг в течение года.

Аналитическая и исследовательская поддержка — контроль динамики

курса ценных бумаг, выявление факторов, оказывающих влияние

на курс.

Организация субандеррайтинга, или институционального размещения.

Если андеррайтер, выполняя свои рыночные функции, будет уверен

в том, что для компании и для рынка будет выгодно, чтобы компания

имела много акционеров, он может быть готов к тому, чтобы предложить

часть своих комиссионных другим, разделив с ними груз гарантийной

ответственности или, наоборот, заранее разместить (возможно, на условиях

«клобэк») часть акций в крупных инвестиционных организациях.

(«Клобэк» — это процесс, при котором финансовому институту предлагается

какое-либо число акций, но в случае, если публичный спрос на них

окажется выше предполагавшегося, часть акций забирается у этого института

обратно и направляется на удовлетворение публичного спроса.)

В мировой практике используются достаточно разнообразные условия

соглашений между эмитентом и андеррайтером. В российской практике

применяют следующие виды андеррайтинга:

• «на базе твердых обязательств», или «с полным финансовым участием

». В этом случае по условиям соглашения с эмитентом андеррайтер

несет твердые обязательства по выкупу всего выпуска по фиксированным

ценам с целью дальнейшей перепродажи привлеченным инвесторам,

принимая на себя тем самым финансовые риски размещения

ценных бумаг;

• «с частичным финансовым участием». По условиям соглашения

андеррайтер принимает на себя обязательства по выкупу части выпуска.

(Андеррайтинг с частичным финансовым участием может быть двух

видов: андеррайтер сразу определяет размер выкупаемой части выпуска

или берет на себя обязательство выкупить неразмещенную часть по

окончании срока размещения);

• «на базе лучших усилий», или «без финансовых обязательств». В

этом случае по условиям соглашения с эмитентом андеррайтер не несет

никаких обязательств по выкупу неразмещенной части выпуска. Тем

самым финансовые риски ложатся на эмитента. Нераспроданная часть

выпуска возвращается эмитенту. Обязательства андеррайтера ограничиваются

усилиями по размещению ценных бумаг, однако финансовой

ответственности за конечный результат андеррайтер не несет.

В мировой практике андеррайтинг для эмитента рассматривается как

определенная гарантия того, что в результате продажи выпускаемых

ценных бумаг он получит некую определенную сумму денег. Для мелких

эмитентов андеррайтинг позволяет избежать трудоемких процедур,

сопровождающих размещение ценных бумаг. Крупные эмитенты поручают

процедуру эмиссии крупным банкам, которые могут создавать

специальные синдикаты, занимающиеся размещением и выступающие

в качестве посредника между эмитентом и инвестором. Синдикаты в

этом случае представляют собой добровольное временное объединение

андеррайтеров без образования юридического лица, которое создается

для выполнения совместных обязательств в отношении конкретного

выпуска ценных бумаг. Синдикат организуется на договорных началах

на принципах разделения прибылей.

В мировой практике банк (фирма), входящий в состав синдиката,

может играть разные роли в эмиссионном процессе. Он может быть:

• ведущим .менеджером, тогда он объединяет других участников

синдиката и ведет все дела, связанные с обслуживанием конкретного

эмитента;

• андеррайтером; в этом случае банк не претендует на роль организатора,

он вкладывает свой капитал в синдикат для покупки определенной

части выпуска ценных бумаг с целью перепродажи;

• торговым агентом, когда банк не вкладывает свой капитал, а только

подбирает покупателей для размещаемых ценных бумаг.

Каждый из указанных участников синдиката имеет различную долю

в получаемой прибыли. Эта доля определяется вложенным капиталом и

выполняемыми функциями.

В мировой практике синдикаты действуют на основе раздельного и

нераздельного счета.

Первый принцип наиболее распространен. Он заключается в том, что

каждый член синдиката несет установленную ответственность за выпуск

ценных бумаг в пределах своего участия. Например, если участие

конкретного банка составляет 5%, то при выпуске акций на сумму

40 млн руб. он несет ответственность за продажу акций на 2 млн руб. и

не отвечает за другие непроданные акции.

Второй принцип чаще всего используется при выпуске государственных

или муниципальных ценных бумаг. Он заключаетсяв том, что

каждый член синдиката несет ответственность за свою долю и долю

других членов синдиката. Например, член синдиката вложил в него

10% капитала и взял на себя обязательства продать облигации на сумму

20 млн руб. при объеме эмиссии 200 млн руб. Если он продал свою

долю, а в целом неразмещенных облигаций осталось на 50 млн руб.,

то этот член синдиката будет нести ответственность за продажу облигаций

еще на 5 млн руб.

Эмитент может обратиться к одному андеррайтеру или объявить

конкурс андеррайтеров. В соответствии с этим выделяют:

• договорный андеррайтинг. При этой форме андеррайтинга ценовые

условия эмиссии (цена выпуска акций у эмитента, спрэд между

указанной ценой и ценой, по которой размещает эмиссию синдикат) устанавливаются

на основе переговоров между эмитентом и единственным

менеджером синдиката;

• конкурентный, или конкурсный, андеррайтинг. При таком виде андеррайтинга

подготовку эмиссии на конкурентных началах ведут несколько

андеррайтеров, каждый из которых формирует свои ценовые

условия (естественно, скрыто друг от друга). Эмитент выбирает андеррайтера

по конкурсу заявок на проведение андеррайтинга, обычно ориентируясь

на лучшие ценовые и иные условия.

Конкурентный андеррайтинг характерен при эмиссии государственных,

муниципальных ценных бумаг или при осуществлении эмиссии

крупными компаниями (ЛУКойл, РАО «ЕЭС России»). Для небольших

компаний чаще используется договорный андеррайтинг.

Посредник, выполняющий роль андеррайтера, берет на себя ответственность

за качество эмиссионного проспекта, и не только за его

полноту, но и за достоверность. В международной практике рынок,

закон и саморегулирование превращают андеррайтеров в самых строгих

оппонентов и экзаменаторов компаний в период подготовки к

выпуску ценных бумаг. Пройдя через «мелкое сито» андеррайтерско-

го анализа, проспекты эмиссии редко дают инвесторам повод для судебных

тяжб. Кроме того, они обязаны сертифицировать проспект

эмиссии, они могут использовать такое мощное дисциплинирующее

средство, как «эскрау», т.е. «арест» ценных бумаг или выручки

от их продажи до наступления какого-либо события или выполнения

какого-либо условия. «Эскрау» используется в случаях, когда

риск провала эмиссии или развала только что учрежденной компании

велик. Проводником в жизнь идеи эскрау должен быть андеррайтер.

«Эскрау» следует применять к венчурным компаниям, когда у них

нет ничего, кроме уставного капитала и проекта на бумаге. Таким образом

инвесторы при определенных условиях могут вернуть свои деньги,

не обращаясь в суд для доказательства вины эмитента.

В мировой практике вознаграждение, взимаемое андеррайтером с

эмитентов, колеблется от 1 до 7%. Причем в более развитых странах

вознаграждение выше.

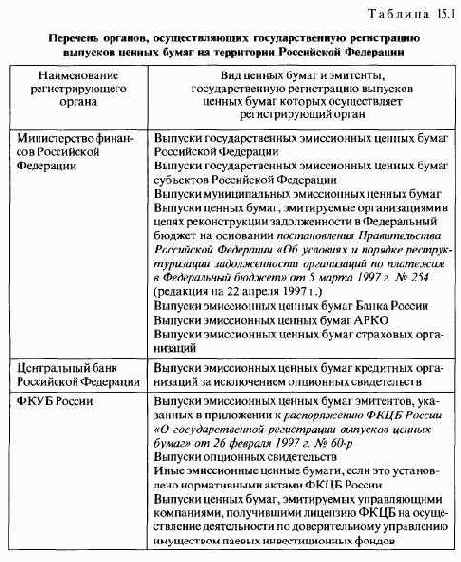

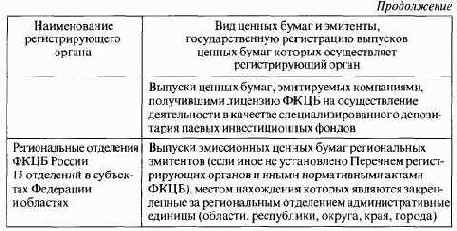

В России за регистрацию выпускаемых ценных бумаг отвечает Федеральная

комиссия по рынку ценных бумаг (ФКЦБ). Она регистрирует

и ежегодно утверждает перечень органов, осуществляющих государственную

регистрацию выпусков ценных бумаг на территории Российской

Федерации (табл. 11).

Процедура эмиссии ценных бумаг акционерными обществами регламентируется:

Федеральным законом «Об акционерных обществах» (1995 г.);

Федераль}1ым законом «О рынке ценных бумаг» (1996 г.);

Федеральным законом «О защите прав и законных интересов инвесторов

на рынке ценных бумаг» от 5 марта 1999 г. № 46-ФЗ;

Инструкцией Центрального банка Российской Федерации № 8

«О правилах выпуска и регистрации ценных бумаг кредитными организациями

на территории Российской Федерации» (1996 г.);

«Стандартами эмиссии акций при учреж:дении акционерных обществ,

дополнительных акций, облигаций и их проспектов эмиссий»

(1998 г.) (далее — «Стандарты эмиссии»).

Эмиссия ценных бумаг связана с риском для эмитента. Наиболее

существенные виды риска следующие:

1) риск ликвидности:

• снижение цены размещения (эмиссионной стоимости);

• увеличение комиссионных андеррайтеру;

2) временной риск:

• упущено выгодное время для размещения (рынок не готов или «перегрет»);

3) риск платежа:

• затягивание оплаты ценных бумаг приобретателями;

• возможность их оплаты не только деньгами, но и другими ценностями;

4) операционный риск:

• отсутствие навыков у эмитента;

• неправильный выбор андеррайтера;

5) риск неразмещения:

• нет возможности разместить заявленный объем;

• не стоило устанавливать объем размещения, при котором эмиссия

считается состоявшейся.

Содержание раздела